近日,新氧科技(NASDAQ:SY)发布2020年第二季度财报。财报显示,新氧科技二季度总收入3.28亿元,同比增长15.2%;毛利润2.77亿元,同比增长84.5%;平均月活跃用户677万,同比增长173.7%。

今年新冠肺炎疫情期间,线下医美行业受到重创。作为典型的“到店消费型”医美服务电商,新氧科技交出的财报数字看似不错,却透露出其近些年增长乏力的现实。

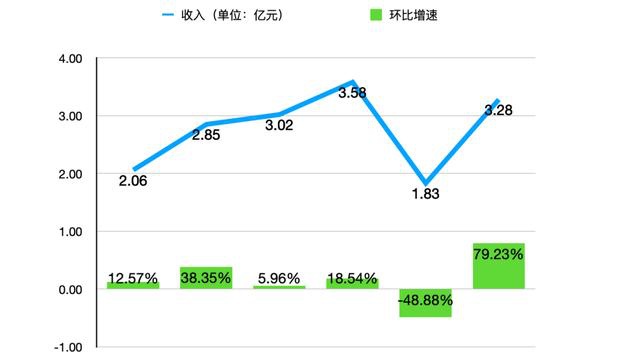

从2019年一季度到2020年二季度,新氧科技总收入分别为2.06亿元、2.85亿元、3.02亿元、3.58亿元、1.83亿元、3.28亿元,环比增速分别为12.57%、38.35%、5.96%、18.54%、-48.88%、79.23%。

新氧科技季度收入及环比增速

由此可见,在疫情出现前,新氧科技季度收入环比增速并不稳定,已经进入10%左右的增长阶段。2020年二季度79.23%环比增速,是建立在一季度收入腰斩基础上,只能说明新氧科技业务正在复苏,但能否恢复到高速增长阶段仍有待观察。

其深层次原因,在于新氧科技——采购流量后在消费场景中转换获利的商业模式遭遇挑战。

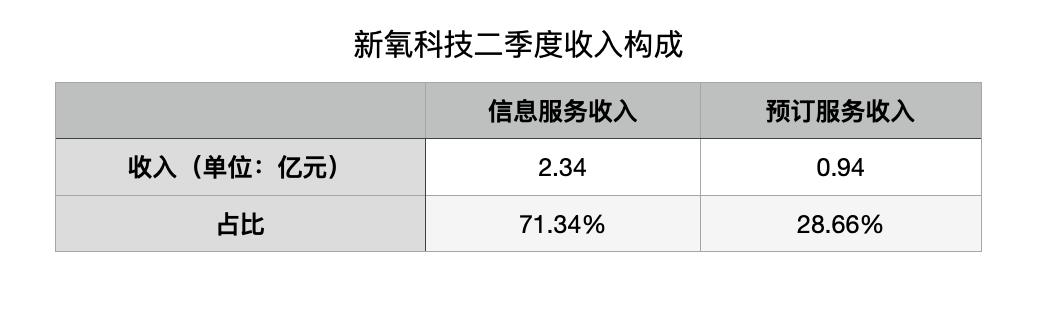

从过往财报来看,新氧收入主要来源于信息服务收入与预订服务收入。前者是指从医美机构收取的广告收入,占总收入的70%,后者是指用户预订医美项目后平台收取的10%佣金,占总收入的30%。

以2020年二季度为例,新氧科技信息服务收入2.34亿元,占比71.34%;预订服务收入0.94亿元,占比28.66%。

广告收入占比过高,意味着作为流量平台的新氧科技,需要长时间、大规模地开展流量贩买工作,并将用户增长红利在医美消费场景中释放出来。

其隐患分为两方面:一方面,广告收入占比高,代表着佣金收入占比低,考验的是新氧科技流量转换为订单的实际效果。在这一点上,付费用户的增长,是最好的答案。

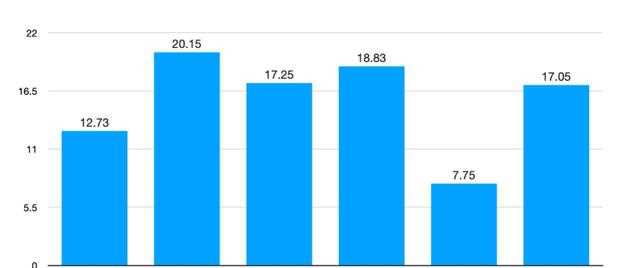

公开资料显示,在疫情出现前,新氧科技付费用户数就出现下降,从2019年一季度到2020年二季度,新氧科技购买预订服务用户数分别为12.73万、20.15万、17.25万、18.83万、7.75万、17.05万。过早透支用户流量,平台很难从高单价、低频次的医美服务中,获取后续收入,并与用户建立更深层次的联系,这动摇着新氧的用户根基。

新氧科技各季度购买预订服务用户数(单位:万)

另一方面,新氧科技护城河并不稳固,特别是在互联网巨头的冲击下,这一点成为不可回避的劣势。

广告收入占比过高,建立在简单、粗暴的流量贩买基础上,这是一种很难长久的畸形发展模式。新氧科技已经认识到这一点,并在财报中提出,“留住和增加用户和医疗服务提供商的数量、并扩大其服务范围”。

但在疫情冲击下,医美行业获客竞争愈发激烈,获客成本水涨船高。受此影响,新氧科技在市场营销上的开支越来越多。今年二季度,新氧科技销售与市场费用1.85亿元,同比增长75.0%。解决用户增长难题,关键在于用户留存率与流失率。当用户用完就走时,新氧科技就更难摆脱“导流”模式。

更何况,作为消费者与医美机构的中间服务商,新氧科技还面临着阿里、美团等互联网巨头的挑战。目前,新氧科技付费医疗机构数为3735家,二季度促成医美服务交易总额9.4亿元,但并不占优势。

其竞争对手—美团医美合作的医疗类机构数量超过1.1万家,今年618大促期间线上交易额突破6.7亿元。阿里并未发布机构数量,但在去年9月发布天猫医美“焕新计划”,计划帮助品牌和机构连接天猫3亿求美消费者,并孵化出100家业绩突破千万的机构代表。

考虑到新氧科技尚未在医美赛道建立垄断优势,在阿里、美团等互联网巨头的流量、资金攻势下,新氧科技更多地是“表面光鲜”。镭射财经认为,如何留住新用户并增强其黏性,加强平台内容对于已有用户的吸引,整顿问题频出的入驻医美机构,是新氧科技当面所面临的的关键问题。

内容来源:镭射财经