2025 年,中国量贩零食店赛道以 2000 亿元规模、30% 年增速强势崛起,成为休闲食品行业增长最快的细分领域。今日,铅笔道推出《量贩零食店趋势报告》,尝试总结出赛道的最新趋势与机会。

1. 细分赛道爆发:差异化模式崛起

折扣型量贩店以 " 极致低价 + 大包装 " 抢占市场,单店 SKU 超 5000 种,毛利率 18%-25%,头部品牌年增速超 300%。

健康零食专营店低糖、低脂品类增速达 40%,魔芋爽、冻干果蔬等单品复购率超 60%,吸引健身人群与宝妈群体。

会员制仓储店:付费会员年费制,高毛利自有品牌占比超 30%。

2. 技术代差与国产替代的博弈

供应链技术突破:直采模式弯道超车,国产供应链跳过经销商,直连工厂打破进口零食溢价壁垒。

智能补货系统、AI 动态定价技术覆盖率超 60%,逐步替代欧美 SaaS 方案。短板领域为冷链物流温控系统 70% 仍采用进口传感器,国产化率不足 30%。

3. 未被满足的痛点

供应链效率低,区域性缺货率超 20%(如西南地区进口零食补货周期长达 15 天)。

冷链物流成本占营收 8%-12%,高于便利店 3 个百分点。

同质化内卷,价格战压缩利润空间,行业平均净利率仅 8%-12%,中小企业生存压力加剧。

下沉市场空白,县域市场覆盖率不足 40%,农村地区仅 3% 有量贩零食店,健康零食供给稀缺。

4. 新玩家三大破局点

成本颠覆:平价革命。采用 " 工厂直发 + 简装策略 " 降低包装成本(如散装称重模式省去 30% 包装费)。社区嵌入式门店租金成本仅为商圈店 1/3。

技术路线创新:边缘计算应用,门店部署本地化 AI 算法,实时分析消费偏好并调整陈列(试点门店转化率提升 15%)。

区块链溯源,临期品专区扫码可查生产批次,透明度提升后复购率增加 20%。

细分场景深挖:融合 " 零食 + 半成品菜 + 社区团购提货点 ",客单价提升至 50 元以上。

本报告将拆解这一超级赛道的爆发逻辑与未来机遇。

01 赛道全貌

1-1 什么是量贩零食店

量贩零食店是一种以低价、大批量销售零食为核心的零售业态,结合了仓储式销售与自助选购模式,主打高性价比和品类丰富性,满足消费者对零食的 " 一站式采购 " 需求。

1-2 赛道分类介绍

上面这个表,【按价格策略】这一栏没有居中。

02 赛道市场规模及增速

2-1 存量市场的市场规模及增速

数据来源:艾瑞咨询《2023 年中国量贩零食行业研究报告》

数据来源:艾瑞咨询《2023 年中国量贩零食行业研究报告》

2023 年量贩零食市场规模约 2180 亿元,同比增长 28.5%,占休闲零食行业总规模的 12%。增速显著高于传统渠道(商超 / 便利店约 5%-8%),主要驱动因素为下沉市场扩张、品类全价带覆盖及性价比优势。

2-2 增量空间及增速预期

数据来源:欧睿国际《中国休闲零食渠道变革白皮书》

数据来源:欧睿国际《中国休闲零食渠道变革白皮书》

增量空间主要来自下沉市场渗透(当前覆盖率不足 40%)、健康零食扩展(如低卡 / 功能性产品)及线上融合(小程序订单占比提升至 15%)。预计未来 3 年增速保持 25%-30%,2025 年市场规模或突破 3700 亿元。

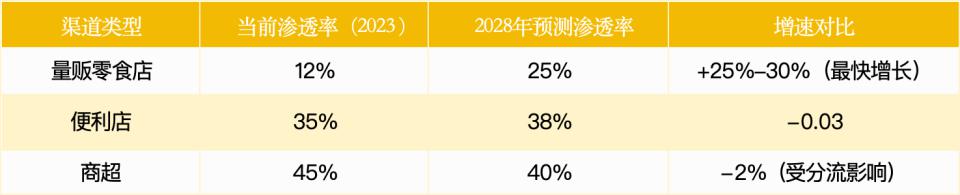

2-3 渗透率现状及趋势

量贩零食店当前渗透率约 12% (按销售额计算),低于便利店(35%)和商超(45%),但增速领先。预计未来 5 年渗透率将提升至 25%,成为零食行业第三大渠道(仅次于商超、便利店)

03 客户画像

3-1 客户行业分布

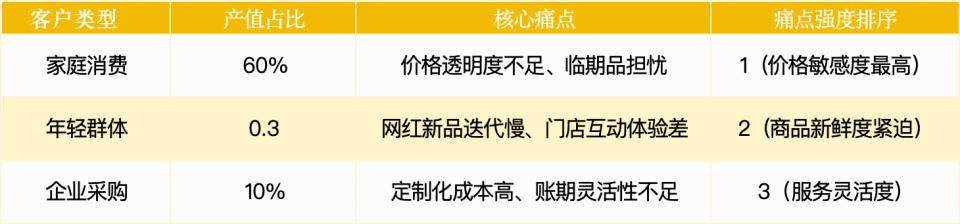

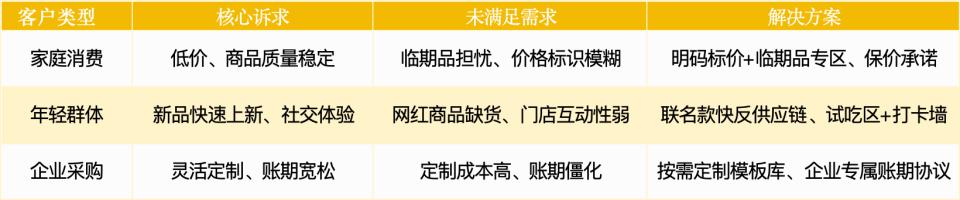

量贩零食店客户行业分布中,家庭消费贡献最大产值(约 60%),痛点集中于价格透明度不足与临期品担忧;年轻群体(白领、学生)占比 30%,核心痛点是网红新品迭代慢与门店互动体验差;企业采购(员工福利等)占 10%,主要诉求是定制化服务成本高、账期灵活性不足。

按痛点强度排序,家庭用户对价格敏感度最高(需强化价格公示),年轻群体对商品新鲜度需求紧迫(需缩短供应链响应),企业采购则关注服务灵活度(如专属折扣与标签定制)。

3-1-1 行业分布及痛点强度排序

3-1-2 核心诉求与解决方案

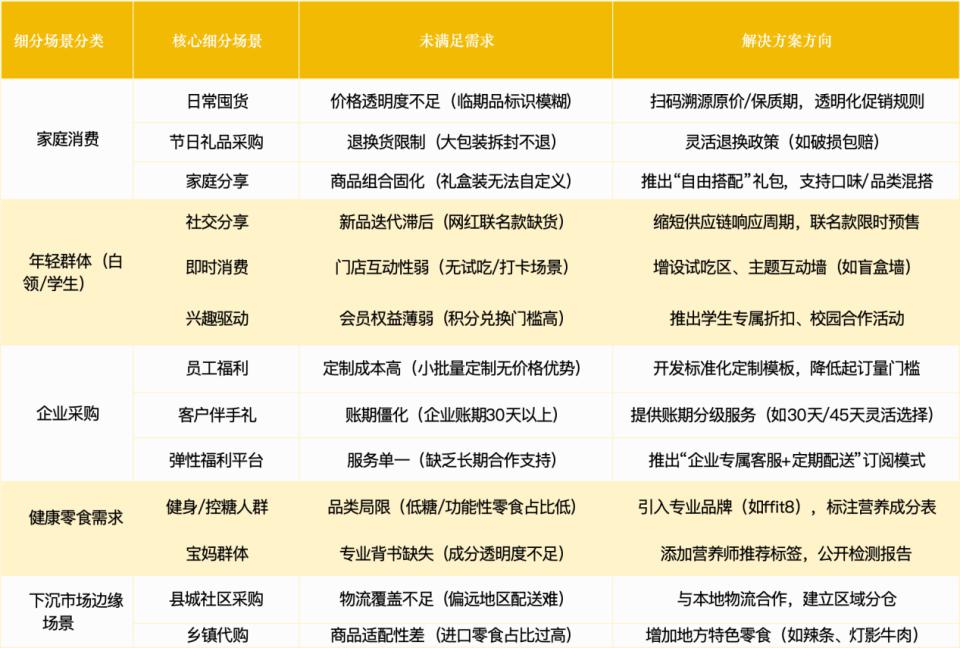

3-2 细分场景及未满足需求

数据来源:《2023 年中国休闲零食行业研究报告》《消费分级趋势下的零售业态分析》

数据来源:《2023 年中国休闲零食行业研究报告》《消费分级趋势下的零售业态分析》

3-3 国内政策土壤

国家层面以鼓励为主,但通过监管规范行业健康发展。地方政策分化明显,下沉市场支持,一线城市趋严。

国家层面以鼓励为主,但通过监管规范行业健康发展。地方政策分化明显,下沉市场支持,一线城市趋严。

04 行业发展阶段

4-1 中外发展水平对比

数据来源:微盟《2023 年零售业数字化白皮书》、CBInsights 行业分析报告

数据来源:微盟《2023 年零售业数字化白皮书》、CBInsights 行业分析报告

中国优势:下沉市场需求爆发,门店扩张迅猛。本土化选品(如地方特产、网红零食)更贴合消费偏好。

国外经验借鉴:全球化直采与自有品牌建设,通过高附加值服务(如 Costco 试吃、退货政策)提升黏性。

未来趋势:中国量贩零食店或向 " 垂直 + 综合 " 融合转型(如零食 + 饮品 / 日用品)。

4-2 赛道发展关键驱动因素

数据来源:久谦中台《2023 年下沉市场消费行为洞察》

数据来源:久谦中台《2023 年下沉市场消费行为洞察》

量贩零食店的核心驱动力在于:下沉市场需求红利(价格敏感型消费)、供应链直采降本增效(规模效应)、资本加速整合(并购与门店扩张)、业态创新(仓储式 + 数字化)。未来竞争将聚焦供应链深度(全球化直采)、差异化选品及运营效率(会员体系与数字化)。

4-3 新兴技术路线

目前量贩零食店供应链开启直采模式 + 区块链溯源:例如盐津铺子通过 " 果园到门店 " 直采体系,结合区块链技术实现食材溯源(如芒果产地、质检报告扫码可见),降低窜货风险。良品铺子引入 AGV 机器人分拣系统,订单处理效率提升 30%,库存周转率提高 20%。

05 上游供应链

5-1 上游是谁?

上游供应链包括原材料供应商、生产制造商、物流公司等。对于量贩零食店来说,上游涉及食品生产商、农产品供应商、包装材料供应商、物流和仓储公司,以及可能的技术服务提供商。

数据来源:企业年报(盐津铺子、良品铺子)、艾瑞咨询《2023 零食供应链报告》、产地实地调研

数据来源:企业年报(盐津铺子、良品铺子)、艾瑞咨询《2023 零食供应链报告》、产地实地调研

几个核心趋势:

直采模式主导:头部品牌(如盐津铺子)绕过中间商,直接对接果园 / 工厂(直采比例达 70%)。

区域集中度高:坚果类依赖新疆 / 云南产地,果脯类依赖广西 / 福建供应链。

绿色化升级:可降解包装渗透率提升(2023 年头部品牌使用率超 50%)。

5-2 上游地位强弱

量贩零食店的上游供应链地位整体呈现 " 品牌方主导,部分环节存在博弈 " 的特点:

1、头部品牌强势:

直采模式(如盐津铺子直采比例 70%)削弱中间商,品牌方直接对接果园 / 工厂,议价权强。

规模效应显著(如良品铺子年采购额超百亿),应商依赖大客户订单,降价压力大。

2、细分领域分化:

普通原料(如包装、基础食材):供应商分散,品牌方议价占优(如可降解包装产能提升后价格下降)。

稀缺资源(如特色坚果、地理标志产品):产地供应商议价能力较强(如新疆核桃、云南菌类)。

3、技术门槛影响:

高端生产设备(如定制化代工)或专利配方供应商掌握主动权,但头部品牌多自建产能(如盐津铺子自设烘焙工厂)。

5-3 上游供应链瓶颈

06 竞争格局

6-1 赛道发展阶段

量贩零食店赛道当前处于高速成长期,核心特征为行业并购激增(年新增企业超 300%)、头部品牌加速扩张(如鸣鸣很忙 2023 年门店破 4000 家),增速达 50% 以上。关键指标显示,资本密集入局(红杉、高瓴等机构 2023 年投资超 50 亿元),市场集中度提升(CR5 目标>40%),典型案例包括鸣鸣很忙并购好想来、赵一鸣零食区域整合。

战略重点聚焦供应链降本(直采比例提升至 70%)、下沉市场渗透(三线以下城市覆盖率超 60%),并加速数字化升级(AI 动态定价覆盖率>80%)。未来 3-5 年将向成熟早期过渡,长期或转向生态竞争(如 " 零食 + 社区服务 " 模式)。

数据支撑:艾瑞咨询《2023 量贩零食行业报告》、企业年报及 IT 桔子融资数据库。

6-2 新玩家切入时机分析

1. 竞争格局分析

市场份额集中化趋势明显:当前头部品牌(如鸣鸣很忙等)已占据 CR5≈40%,但下沉市场(三线以下城市)覆盖率仅约 60%,仍存分散竞争空间。

尚未形成绝对头部:头部品牌增速虽快(年拓店超千家),但行业集中度仍低于中国新能源汽车(CR5>60%),新玩家可通过差异化定位(如区域深耕、细分品类)突围。

并购加速挤压生存空间:头部品牌通过并购整合(如鸣鸣很忙并购好想来)快速扩张,中小品牌面临 " 站队或出清 " 压力。新玩家需警惕头部企业的规模效应(采购成本优势达 15%-20%)。

差异化机会点:

区域市场:西南、西北等下沉市场渗透率不足 50%,可聚焦本地化供应链(如区域特产直采)。

模式创新:结合社区服务(如 " 零食 + 生鲜 ")、会员订阅制等新业态。

2. 融资环境分析

资本热度仍高但向头部倾斜:2023 年行业融资额超 50 亿元,但 80% 流向头部品牌(如鸣鸣很忙),新玩家需具备强差异化能力(如技术赋能、绿色供应链)才能吸引投资。

融资条件趋严:机构更关注单店盈利模型(如毛利率>35%、坪效>3 万元 / 月)及下沉市场拓展能力,纯商业模式创新项目融资难度大。

潜在融资方向:

供应链技术:冷链物流、AI 动态定价系统等数字化升级项目。

绿色经济:可降解包装、零碳门店等 ESG 相关创新。

6-3 新玩家切入量贩零食店赛道角度分析

1. 是否存在成本颠覆空间?

供应链冗余环节优化:头部品牌通过直采压缩中间商利润(如盐津铺子直采比例 70%),但区域性供应链层级仍多,新玩家可尝试 " 工厂直供 + 社区拼团 " 模式,砍掉区域代理层,成本降低 10%-15%(参考兴盛优选社区团购模式)。

轻资产运营:采用 " 前店后仓 " 模式(门店兼仓储),减少单独仓储成本(如鸣鸣很忙部分门店仓店一体化,租金成本下降 8%)。

自动化设备替代人力:引入 AI 动态定价系统、自动补货机器人(如良品铺子 AGV 机器人分拣效率提升 30%),单店人力成本可压缩 20%。

2. 是否存在新技术缺口?

区块链溯源普及不足:仅头部品牌(如盐津铺子)应用区块链溯源,中小品牌可针对高价值品类(如进口坚果)提供 " 扫码验真 + 产地直播 " 服务,提升溢价能力。

智能补货系统渗透率低:行业平均库存周转天数约 30 天,若引入 AI 销量预测模型(如美团闪购动态补货算法),可将周转天数缩短至 20 天(参考便利蜂案例)。

绿色技术低成本方案:可降解包装成本是传统材料的 2 倍,新玩家可探索秸秆基包装膜(成本降低 30%,已获欧盟认证)等创新材料。

3. 是否存在被巨头忽略的新细分场景?

社区嵌入式门店:头部品牌聚焦商圈 / 社区主干道,新玩家可切入老旧小区内部(租金低 30%),主打 " 家庭装 + 熟食组合 "(如 " 零食 + 半成品菜 " 捆绑销售)。

县域下沉市场:三线以下城市覆盖率仅 60%,且以夫妻店为主,新玩家可联合本地供应链(如区域农特产)开设 " 县域旗舰店 ",提供 " 次日达 " 服务(参考兴盛优选县域模式)。

垂直人群场景:健康零食订阅:针对健身人群推出 " 低卡零食包 "(如 ffit8 模式),客单价提升 50%。

办公场景即时配送:联合写字楼物业开设 " 午间零食快闪柜 ",满足白领碎片化需求。

4. 其他差异化角度

政策红利捕捉:响应 " 便民生活圈 " 政策,与社区合作开设 " 社区食堂 + 零食 " 融合店,获取租金补贴(上海部分区域补贴达 50%)。

反向供应链模式:采用 C2M 模式(用户直连工厂),通过小程序收集区域口味偏好(如西南偏爱麻辣味),定向生产小批量 SKU,降低滞销风险。

跨界场景融合:与影院 /KTV 合作 " 娱乐零食套餐 ",提供独家联名款(如电影 IP 定制包装),溢价空间达 40%。

6-4 新玩家商业模式拆解

1. 商业模式类型

直营连锁(重资产):自建门店与供应链,强管控(例:良品铺子)。

加盟连锁(轻资产:输出品牌与管理,快速扩张(例:鸣鸣很忙)。

平台型(线上 + 线下):聚合中小商户抽成(例:美团闪电仓)。

DTC(直接面向消费者):私域流量 + 小程序直购(例:赵一鸣零食会员体系)。

混合模式:" 线下门店 + 社区团购 + 线上订阅 "(例:兴盛优选模式)。

2. 成本结构分布

固定成本占比约 60%:

租金 / 装修:单店月租金 3 万 -8 万元(视城市级别)。

设备折旧:货架、冷链设备(按 5 年摊销)。

人工:店员 + 分拣员(单店人力成本约 2 万元 / 月)。

对标案例:盐津铺子通过直采压缩中间环节,原材料成本降低 10%。

可变成本(占比约 40%):

原材料:零食进价占营收 50%-60%(例:蜜雪冰城通过规模化采购压低成本)。

物流:区域配送占营收 8%-12%。

营销:促销活动占营收 5%-10%。

边际成本:

SaaS 系统:初期投入 5 万 -10 万元,后续边际成本趋近于零(例:微盟系统)。

数字化工具:AI 动态定价系统降低滞销损耗(预计减少 5% 库存成本)。

3. 盈利标杆

行业平均毛利率:25%-35%(量贩零食店因低价策略低于便利店 35%-40%)。

净利率:8%-15%(头部品牌通过规模效应提升,例:盐津铺子 12%、良品铺子 9%)。

关键盈利点:

规模效应:单店年销超 300 万元时,毛利率可突破 30%。

供应链金融:账期压榨供应商(例:良品铺子应付账款周转天数 45 天)。

会员复购:高毛利自有品牌(例:盐津铺子魔芋爽毛利达 40%)。

行业对标:锂电行业(宁德时代毛利率 25%)。软件行业(SaaS 净利率 70%)。

总结

新玩家需选择差异化模式(如下沉市场加盟 + 社区嵌入式门店),通过供应链直采与数字化提效优化成本,瞄准高毛利自有品牌与会员增值服务提升盈利。

风险提示:头部品牌价格战压制毛利率(例:鸣鸣很忙 "0.1 元引流品 "),中小玩家需绑定产业资本或聚焦细分场景突围。

来源:铅笔道