本文核心数据:事件汇总 ; 事件类型分析 ; 趋势分析等

1、创新医疗器械赛道融资热度有所冷却,人工心脏赛道更受资本青睐

人工心脏 ( Artificial Heart, AH ) 是机械辅助类器械的代表,用于替代或辅助心脏泵血功能。按照功能可分为心室辅助装置 ( Ventricular Assist Device,VAD ) 、全人工心脏 ( Total Artificial Heart,TAH ) 。全人工心脏虽然能够替代心脏的全部功能,但由于相关技术较为新兴,尚处于研发阶段,因此目前临床应用不广,而心室辅助装置目前在临床应用较广。

2022 年,由于疫情、俄乌战争及全球通胀带来的海内外资本市场重大调整、供应链重组等诸多宏观因素,中国创新医疗器械领域私募融资交易明显降温。2022 年,中国创新医疗器械赛道 IPO 新增上市 ( 含北交所 ) 公司 21 家,募资总额约为 267.11 亿元 ; 全年私募融资交易 321 起,其中,心血管介入赛道融资数量 47 起,较 2021 年下降 39.74%,占创新医疗器械领域的 15% 左右。

2023 年上半年,国内创新医疗器械赛道上半年 IPO 新增上市 ( 含北交所 ) 公司 4 家,募资总额约为 44.80 亿元 ; 上半年私募融资交易 164 起,较 2022 年上半年同比下降 7.34%。其中,心血管介入赛道融资数量 16 起。总体来说,心血管介入交易量尽管依然是创新医疗器械的重要交易细分,但交易活跃度下滑严重。

从心血管介入细分赛道看,冠脉介入关注度明显下降,人工心脏、电生理相对更受瞩目。作为最早受带量采购影响的赛道,自 2020 年 11 月国家对高值耗材的集采政策实施以来,伴随着 2021 年支架集采和 2022 年覆盖 27 省的电生理产品集采,新一轮洗牌开始,赛道转型升级进一步提速,在此背景下,免于集采的人工心脏和具备极高壁垒的电生理等更受资本青睐。

从心血管介入细分赛道看,冠脉介入关注度明显下降,人工心脏、电生理相对更受瞩目。作为最早受带量采购影响的赛道,自 2020 年 11 月国家对高值耗材的集采政策实施以来,伴随着 2021 年支架集采和 2022 年覆盖 27 省的电生理产品集采,新一轮洗牌开始,赛道转型升级进一步提速,在此背景下,免于集采的人工心脏和具备极高壁垒的电生理等更受资本青睐。

2、心室辅助装置行业融资集中在 C 轮以前

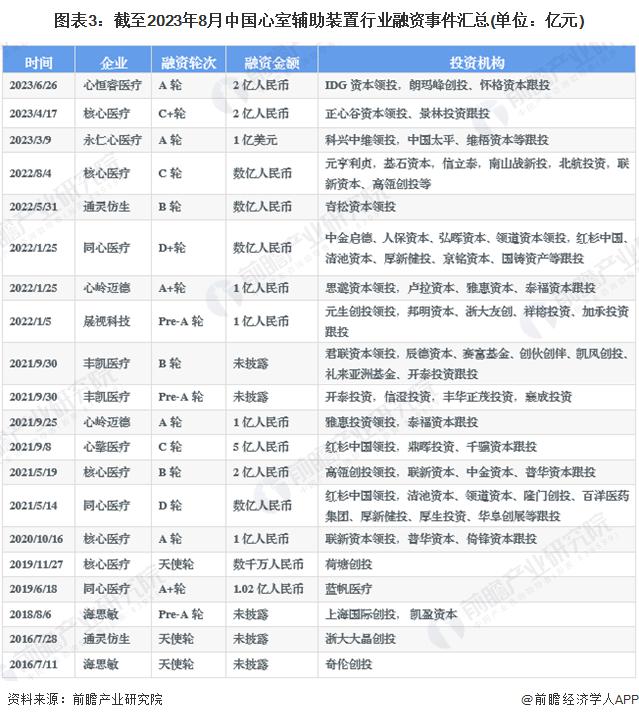

截至 2023 年 8 月,中国心室辅助装置代表性企业主要融资事件汇总如下:

从融资轮次来看,心室辅助装置代表性企业融资主要集中在 C 轮以前,占总投资数量的 75%。

从融资轮次来看,心室辅助装置代表性企业融资主要集中在 C 轮以前,占总投资数量的 75%。

3、心室辅助装置行业的投资者以投资类企业为主

3、心室辅助装置行业的投资者以投资类企业为主

根据对心室辅助装置行业投资主体的总结,目前我国心室辅助装置行业的投资主体主要以投资类为主,代表性投资主体有 IDG 资本、红杉资本、高瓴创投等 ; 实业类的投资主体有信立泰、百洋医药、蓝帆医疗等。

从心室辅助装置行业的企业融资区域来看,目前江苏的融资企业最多,截至 2023 年 8 月累计达到 6 起广东和上海分别累计达到 5 起、3 起,领先其他地区。

从中国代表性企业的对外投资来看,同心医疗、航天泰心、核心医疗、丰凯医疗、心擎医疗、久安人工心脏、通灵仿生、晟视科技、心恒睿医疗等代表性企业的投资事件主要分布在上海、北京等地区,投资标的企业的行业多为科学研究和技术服务业。

截至 2023 年 8 月,我国共有 104 个规模以上医疗器械产业园区,其中,江苏、上海、山东分别布局 20、16、13 个产业园区,位列前三。其他产业园区布局如下所示:

7、兼并重组目的多为中游企业多样化业务

7、兼并重组目的多为中游企业多样化业务

兼并重组方面,2022 年,医疗器械赛道并购重组事件有所减少,全年交易为 26 起。其中,与植介入医疗器械行业相关的并购重组事件汇总如下。从兼并重组目的来看,2022 年以前,行业兼并重组目的多为外部企业进入市场 ;2022 年以来,行业兼并重组目的多为中游企业多样化业务。

来源:前瞻网

来源:前瞻网